В случае с GameStop произошла не просто битва «лонгов» мелких рыбёшек против «шорта» крупной акулы WallStreet.

Это был «гамма-сквиз», завязанный на опционах.

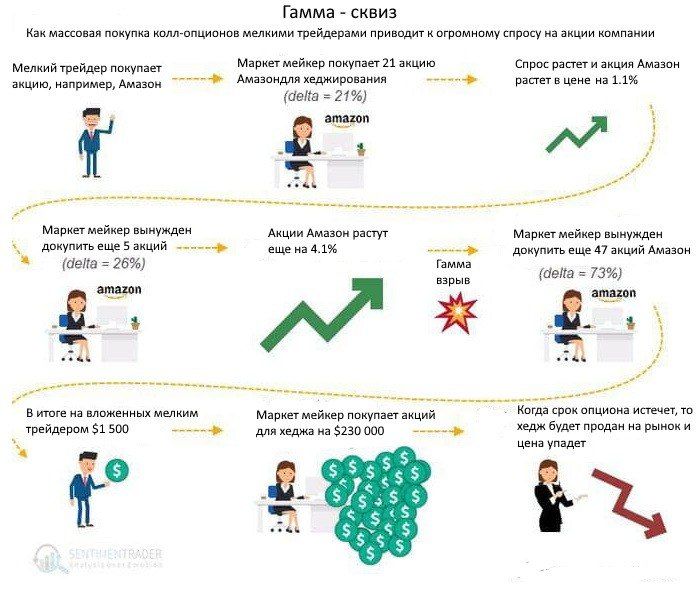

Я сделал картинку, которая объясняет принцип работы этого «выноса» цены акции на примере акций «Амазона». Она закреплена вверху этого поста.

Начнём с того, что определим, что такое «опцион».

Опцион — это такие ставки для инвесторов (финансовый дериватив), когда покупатель договаривается, что при желании (если ему будет выгодно) купит у продавца через определённое время базовый актив (например, акцию «Амазона») по заранее оговорённой цене.

И за эту возможность покупатель платит продавцу комиссию. Продавцом часто выступает крупная финансовая структура. Например, «маркетмейкер».

Выше описан механизм работы так называемого call-опциона. Есть и другие, но мы будем рассматривать именно этот. Слово «call» означает возможность купить базовый актив в будущем.

Стоимость опциона зависит от двух параметров:

— «страйка», то есть цены акции, которую прописали в договоре опциона (по этой цене покупатель сможет в будущем купить акцию у продавца);

— времени до истечения срока опциона.

Чем больше разница между текущей ценой акции и «страйком», тем дороже опцион (ведь тем больше опцион принесёт денег при исполнении).

И всё это пересекается со сроком. Если срок опциона истекает завтра, а разница между «страйком» и текущей ценой акции — 50%, то этот опцион будет очень дорогим, поскольку он даст огромную прибыль владельцу. Если же разница в цене такая же, но срок истекает только через месяц, то опцион будет значительно дешевле (за месяц многое может измениться).

Таким образом, цена опциона определяется вероятностями, которые зависят от его срока и изменения цены его базового актива (акции).

При этом в опцион «зашито» так называемое «плечо»: то есть покупатель платит продавцу, в среднем, лишь 10% от настоящей цены базового актива, который заложен в этот опцион. Поэтому, если цена актива вырастет более, чем на 10%, «маркетмейкер» понесёт большие убытки.

За счёт вероятностной оценки стоимости опциона и «зашитого» «плеча» появляются такие параметры, как дельта и гамма.

Дельта показывает, как изменится стоимость опциона при изменении цены базового актива. Например, если акция вырастет на 50%, то опцион подорожает на 25%. То есть дельта равна 0,5.

Также дельта показывает коэффициент хеджирования. То есть сколько «маркетмейкер» должен докупать акций из базового актива себе на баланс, чтобы не потерять деньги на своём опционе. Если цена акции выросла на 100%, то при дельте 0,5 «маркетмейкер» будет вынужден докупить 50 акций компании.

Гамма — это скорость изменения дельты опциона с изменением цены базового актива.

Знаю, довольно сложно. Но суть в том, что если дельту опциона начать быстро изменять в одну из сторон, то гамма будет нелинейно расти вслед за ней.

Таким образом получается, что если в очень короткий промежуток времени перед окончанием срока опциона поднять цену акций базового актива, допустим, на 300%, то это спровоцирует «маркетмейкера» сделать огромную закупку для хеджирования своей позиции по опциону (остаться дельта-нейтральным), что подтолкнёт акции ещё выше. И так до бесконечности, пока «маркетмейкер» не разорится, либо торги не будут остановлены.

Именно такую ситуацию и называют «гамма-сквизом» или «гамма-сжатием».

Теперь, когда разобрались с определением, можно рассмотреть картинку с примером.

- 1. Мелкие трейдеры быстро покупают много колл-опционов на акции «Амазона»;

- 2. «Маркетмейкер» защищает свою позицию (хеджируется). Для этого он покупает настоящие акции «Амазона» и держит их у себя;

- 3. В результате, цена на акции «Амазона» растёт;

- 4. «Маркетмейкер» вынужден покупать ещё акции «Амазона»;

- 5. Тем самым, выталкивает акции ещё выше;

- 6. Происходит «гамма-взрыв»;

- 7. «Маркетмейкер» вынужден бешено скупать акции с рынка, чтобы «захеджировать» свою позицию по опциону;

- 8. В итоге на каждый опцион стоимостью $1500 «маркетмейкер» купил акций на $230000, а мелкий трейдер смог получить прибыль x153;

- 9. После истечения срока опциона «маркетмейкер» продаёт акции и они резко падают в цене.

Автор: Диджитал Доктор.

Интересное...

0 коммент.:

Отправить комментарий

Ваш комментарий появится в блоге после проверки администратором